Når du kjøper (bygger) boligeiendom (leiligheter, hus, rom), har en borger rett til å gi et skattefradrag. Dette betyr at staten vil returnere deg en del av pengene som er brukt ved å tilbakebetale personlig inntektsskatt (PIT) eller ikke vil holde denne skatten tilbake innen et visst beløp.

Nødvendig

- For å motta et eiendomsfradrag ved utgangen av året, må du sende inn skattekontoret på bostedet ditt:

- En fullført selvangivelse i form av 3 personlige inntektsskatt.

- Søknad om retur av personlig inntektsskatt i forbindelse med kostnadene for å anskaffe eiendom, med angivelse av detaljene for overføring av refusjonsbeløpet.

- Et sertifikat fra regnskapsavdelingen på arbeidsstedet på beløpene til påløpte og tilbakeholdte skatter for det tilsvarende året i form 2-NDFL.

- Kopier av dokumenter som bekrefter retten til bolig (sertifikat for statlig registrering av rettigheter, avtale om kjøp av bolig, overføring av leiligheten, låneavtale eller låneavtale, panteavtale, etc.).

- Kopier av betalingsdokumenter som bekrefter utgifter til anskaffelse av eiendom (kvitteringer for kredittordrer, kontoutskrifter ved overføring av midler fra kjøpers konto til selgerens konto, salgs- og kontantkvitteringer og andre dokumenter).

- Dokumenter som bekrefter betaling av renter i henhold til en mållåneavtale eller låneavtale, panteavtale (utdrag fra personlige kontoer, kontoutskrifter på renter betalt for bruk av et lån).

- En kopi av vigselsattesten (hvis boligen erverves i sameie).

- Søknad om fordeling av skattefradraget (hvis boligen erverves i sameie).

Bruksanvisning

Trinn 1

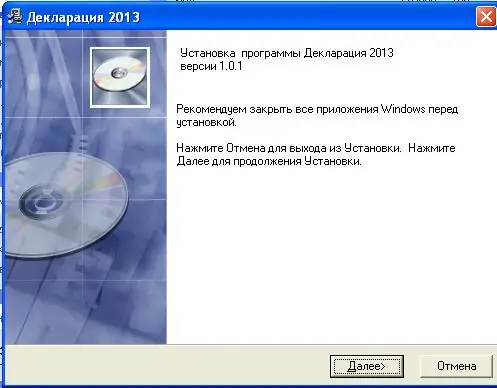

Last ned fra nettstedet til skattekontoret og installer programmet for å fylle ut erklæringen for året du trenger.

Steg 2

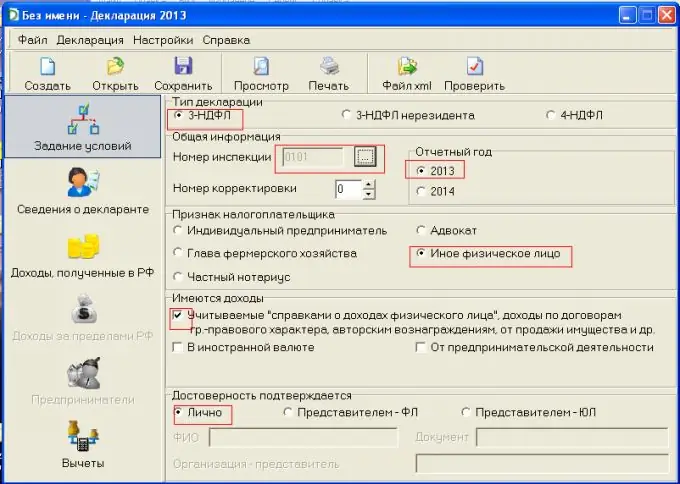

Åpne programmet. Programmet åpnes i fanen "Spesifiser betingelser". Vi fyller ut: type erklæring, inspeksjonsnummer (utvalg fra listen), rapporteringsår, skattebetalers skilt, tilgjengelig inntekt, bekreftelse av ektheten.

Trinn 3

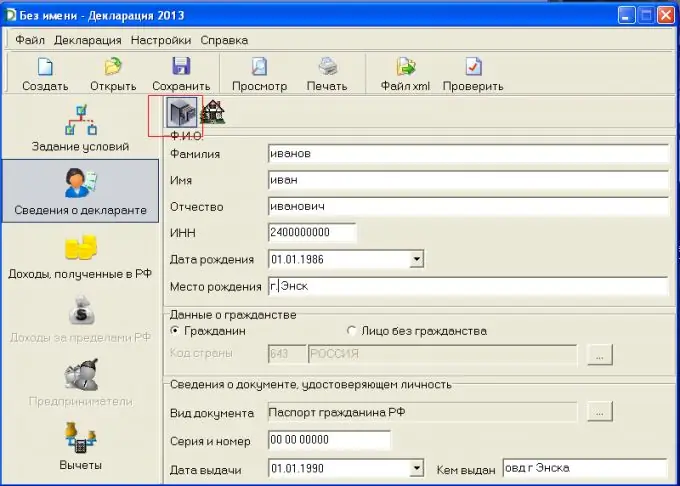

Gå til fanen "Informasjon om deklaranten". Vi fyller ut personopplysninger.

Trinn 4

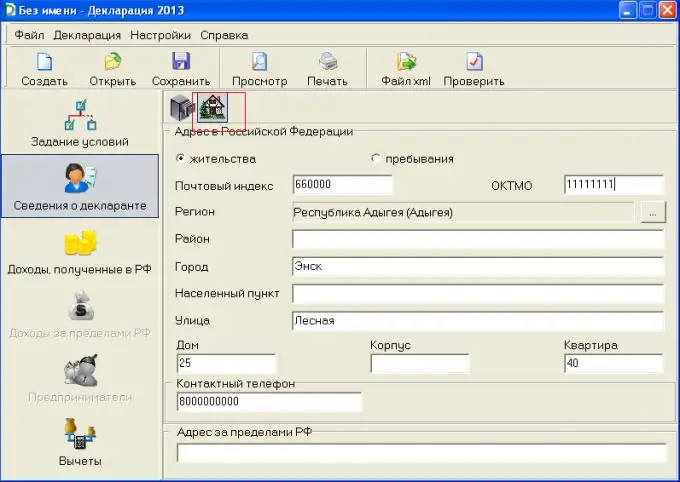

Klikk på "hus" -bildet. Vi fortsetter å fylle ut adressen (i henhold til passet). I 2013 ble indikatoren "OKATO-kode" erstattet med "OKTMO-kode". På nettstedet til Federal Tax Service of Russia er det en elektronisk tjeneste "Know OKTMO". Den lar deg bestemme OKTMO-koden ved hjelp av OKATO-koden, etter navnet på kommunen, samt å bruke dataene fra Federal Information Address System (FIAS) referansebok.

Trinn 5

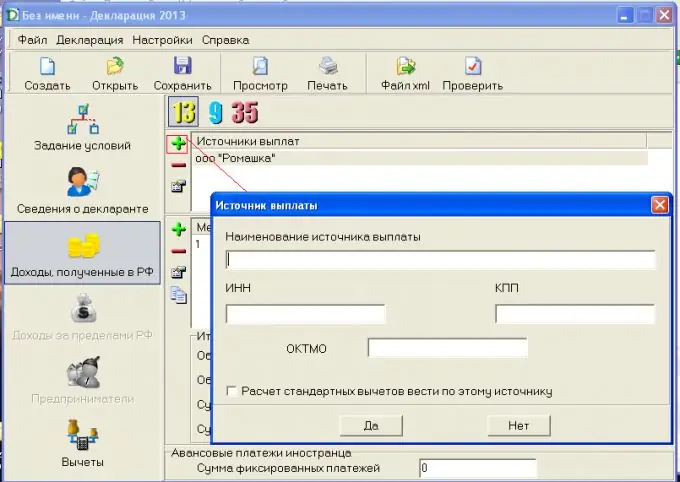

Gå til fanen "Inntekt mottatt i Russland". Ved siden av vinduet "betalingskilder" klikker du på "+" -tegnet og fyller ut informasjonen om arbeidsgiveren (vi tar informasjonen fra 2 NDFL-sertifikatet).

Trinn 6

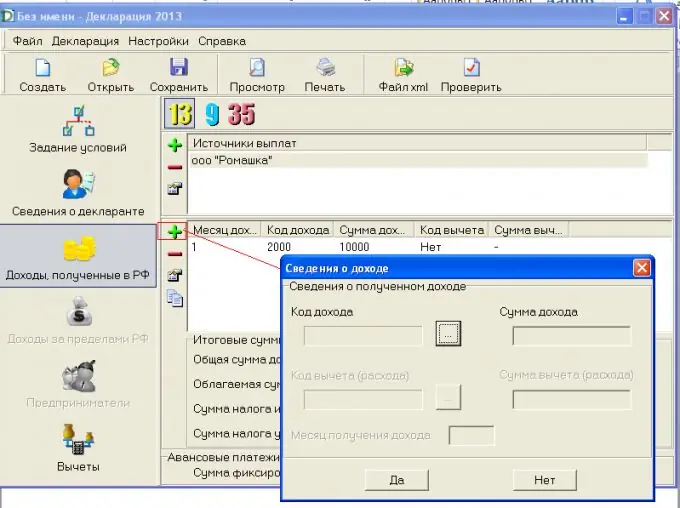

Tilsvarende fyller vi ut tabellen med inntekt. Klikk på "+" og fyll ut: inntektskode, inntektsbeløp, fradragskode, fradragsbeløp, inntektsmåned. Vi tar informasjon fra de to personlige inntektsskattesertifikatene.

Trinn 7

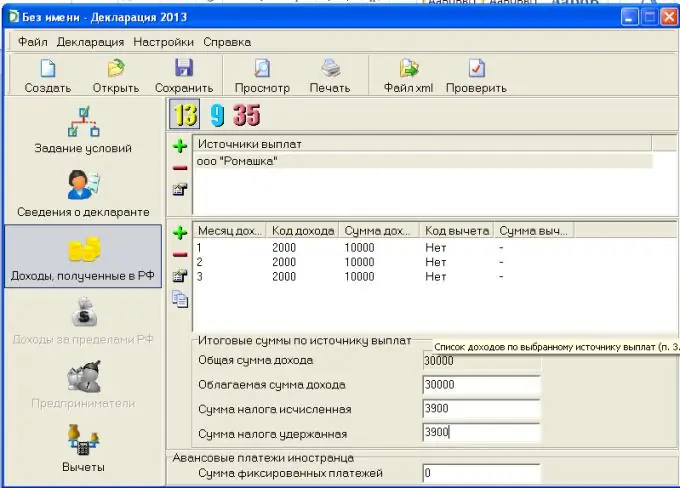

Vi fyller ut kolonnene under inntektstabellen. Den totale inntekten beregnes automatisk av programmet. Det skattepliktige inntektsbeløpet, beregnet skatt, beløpet som tilbakeholdes - vi fyller ut selv (informasjon fra sertifikat 2 for personlig inntektsskatt).

Trinn 8

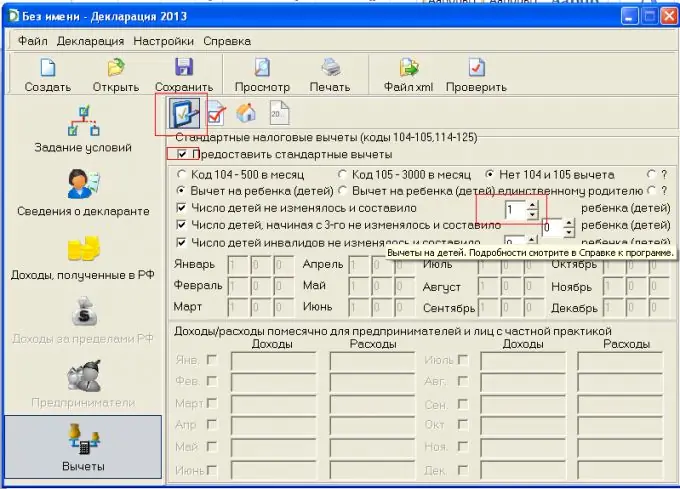

Gå til "Fradrag" -fanen. Vi setter et kryss i ruten "gi standard skattefradrag", angir hvilke fradrag som blir gitt til oss (informasjon fra 2 NDFL-sertifikatet).

Trinn 9

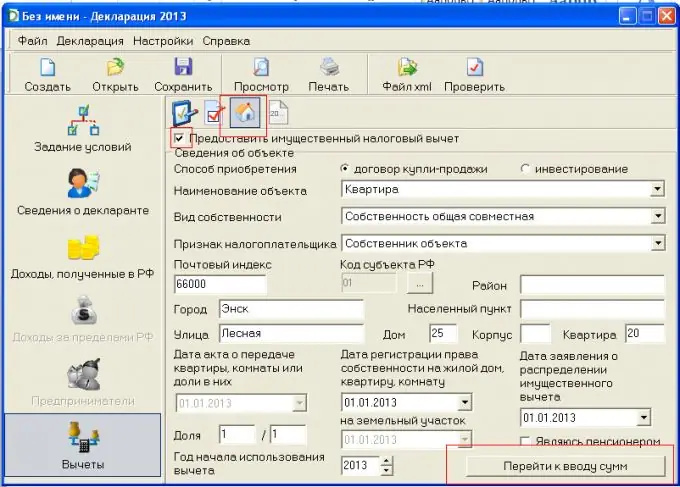

Klikk på "hus" -bildet. Vi fyller ut dataene på det kjøpte huset. Klikk på knappen "gå til å angi beløp".

Utfylling av typen eiendom og andelen av ektefellene.

Vi ser på eierbeviset:

- aksjeeierskap (aksjer er tydelig definert); - eiendomsfradraget gis i samsvar med aksjen, størrelsen kan ikke endres;

- felleseie. Det spiller ingen rolle hvem som er registrert i sertifikatet som eier, hvis leiligheten ble ervervet i ekteskap, blir eiendommen anerkjent som felles i samsvar med familiekoden til Den russiske føderasjonen (art.33, 34 RF IC). Som hovedregel fordeles fradraget i like store andeler (50% hver), men ektefellene har rett til å omfordele det i alle forhold ved å sende inn en søknad om fordeling av aksjer (i hvilken som helst form) til skattekontoret.

Trinn 10

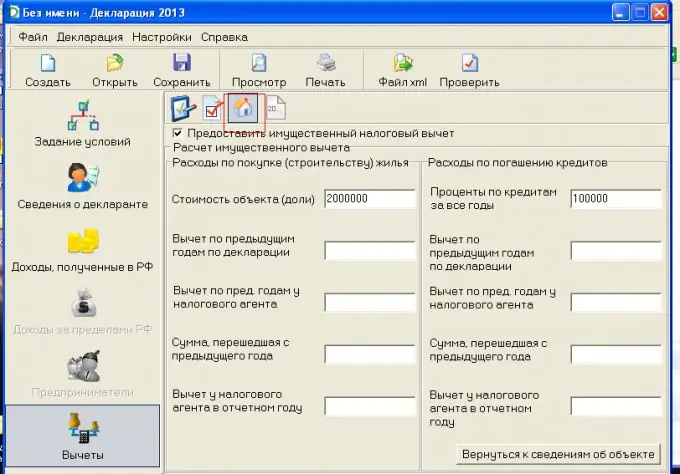

Vi fyller ut kostnadene for å kjøpe et hjem og betale et lån.

Eiendomsfradrag.

For boliger kjøpt før 1. januar 2014 er det en begrensning på det totale fradraget for et boligobjekt på 2.000.000 rubler. Dette betyr at hvis du brukte mer enn dette beløpet, vil du fremdeles motta et fradrag på 260 000 rubler (13% av 2 000 000 rubler), og dette beløpet vil bli fordelt mellom ektefellene hvis boligen blir kjøpt i ekteskap.

For bolig kjøpt etter 1. januar 2014 er det totale fradraget begrenset til RUB 2 000 000. handler i forhold til hver borger. Det vil si at mannen kan motta et fradrag fra 2.000.000 rubler (260.000 rubler), og kona kan motta et fradrag fra 2.000.000 rubler. (260 000 rubler).

I tillegg til fradraget for fast eiendom, har en borger rett til fradrag for tilbakebetaling av renter på et lån tatt for kjøp (bygging) av bolig. Rentefradraget fordeles i samme proporsjoner som hovedfradraget. Det vil si at hvis ektefellene søkte om fordeling av 75% -fradraget til mannen og 25% til kona, vil rentefradraget også bli gitt med 75% til mannen og 25% til kona.

For lån mottatt før 2014 er ikke det rentebeløpet som staten returnerer 13% av inntektsskatten begrenset, for lån mottatt etter 1. januar 2014 er det maksimale beløpet på slike utgifter 3.000.000 rubler (det vil si at du kan returnere maksimalt 390 000 gni.)

Trinn 11

Hvis du tidligere har levert tre personlige inntektsskattedeklarasjoner, fyller vi ut de aktuelle kolonnene. Fradrag for tidligere år i henhold til erklæringen - vi legger inn beløpet for alle tidligere innsendte erklæringer (beløpet du fikk tilbakebetalt personlig inntektsskatt med, og ikke refusjonsbeløpet). Beløpet som ble overført fra året før, er fra den siste innleverte erklæringen. Vi fyller ut utgiftene for tilbakebetaling av lån på samme måte.

Trinn 12

Klikk på "vis" -knappen. Vi sjekker, skriver ut, signerer, sender til skattekontoret med alle nødvendige dokumenter.

Trinn 13

Eiendomsskattetrekk (for kjøp av en leilighet og for betaling av renter) kan gis allerede før skatteperioden er utløpt. For å gjøre dette må du søke skattekontoret for å motta et varsel om retten til eiendomsfradrag med kopier av dokumenter som bekrefter denne retten.

Etter 30 dager, motta et varsel om retten til et eiendomsfradrag fra skattemyndigheten og gi det til arbeidsgiveren. Basert på dette dokumentet vil ikke arbeidsgiveren holde tilbake personlig inntektsskatt, det vil si at lønnen ikke blir beskattet med 13%.